В журнале «Имущественные отношения в Российской Федерации» №11 (230) опубликована статья Юрия Мирзоева "Алгоритм разрешения споров, связанных с получением налоговой выгоды, с учетом статьи 54.1 НК РФ", с текстом которой предлагаем ознакомиться ниже.

Вступившим в силу 19 августа 2017 года Федеральным законом от 18 июля 2017 года № 163-ФЗ Налоговый кодекс Российской Федерации (далее – НК РФ) дополнен статьей 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», содержащей нормы, направленные на пресечение злоупотреблений в налоговой сфере и призванные заменить сформулированные в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12 октября 2006 года № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» положения концепции «необоснованной налоговой выгоды» и защитить добросовестных налогоплательщиков от необоснованных доначислений налогов. В связи с этим корректировке подвергнута и статья 82 НК РФ, которая дополнена пунктом 5, возлагающим на налоговые органы бремя доказывания предусмотренных статьей 54.1 НК РФ обстоятельств. Новые положения применяются в отношении налогоплательщиков, плательщиков сборов, страховых взносов, налоговых агентов при проверках, назначенных после 19 августа 2017 года.

Такой шаг законодателя понятен, так как упомянутая концепция «необоснованной налоговой выгоды» неоднократно подвергалась критике и являлась во многом вынужденной мерой, обусловленной отсутствием у налоговых органов достаточных инструментов для контроля над посредническими звеньями цепочки сделок. В настоящее время в арсенале налоговых органов появились новые инструменты для контроля за совершением и исполнением сделок, которых не было ранее. Речь идет о внедрении АСК НДС-2 и других программных средств (онлайн-касс), расширении полномочий налоговых органов при проведении камеральных проверок, ужесточении правил регистрации юридических лиц и т. д. На мой взгляд, следует положительно отнестись к появлению в НК РФ статьи 54.1 и запланированному переходу от судебной доктрины «необоснованной налоговой выгоды» к доктрине «конечного бенефициара налоговой выгоды», согласно которой для предъявления претензии налогоплательщику налоговый орган должен доказать, что именно этот налогоплательщик является получателем налоговой выгоды по конкретной сделке и что такая налоговая выгода действительно существует.

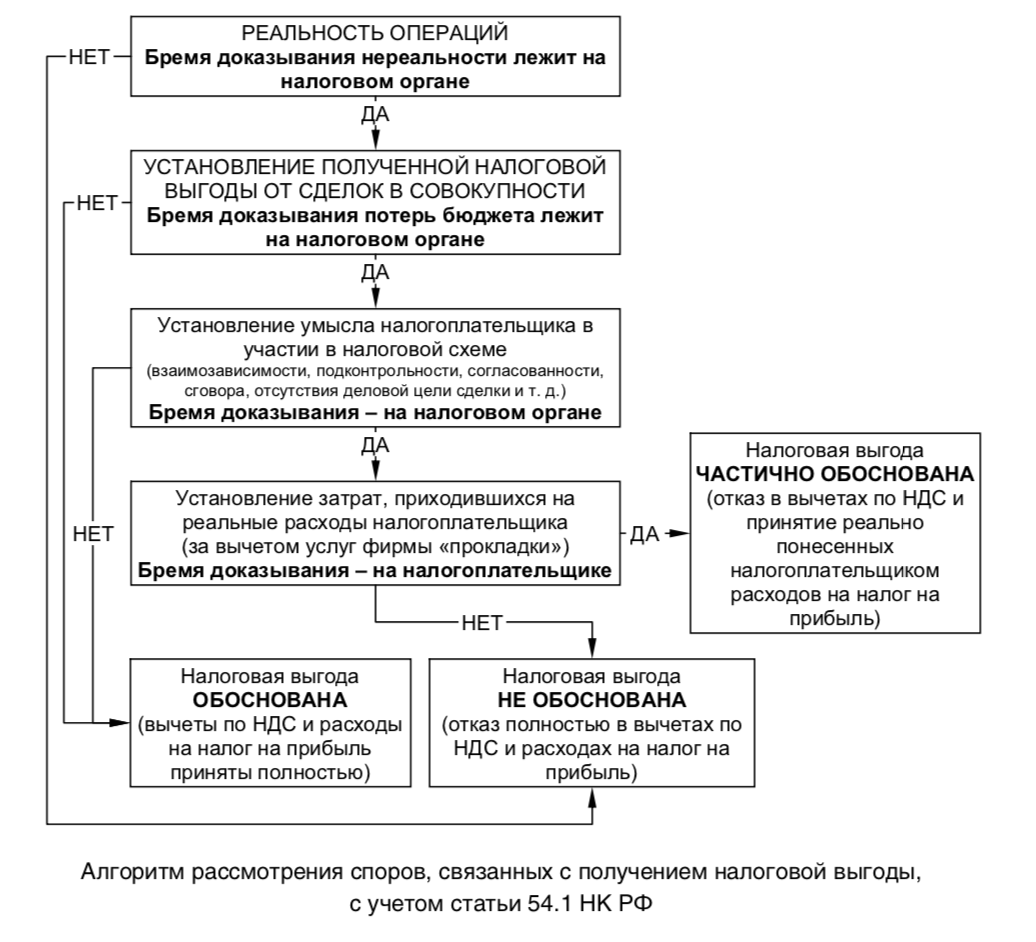

Между тем правоприменители (налоговые органы, суды) зачастую неправильно применяют отраженную в статье 54.1 НК РФ доктрину «конечного бенефициара налоговой выгоды», в результате чего налоговое правоприменение не только не упрощается, но и становится все сложнее и противоречивее. Полагаю, что предложенный алгоритм разрешения споров, связанных с применением норм статьи 54.1 НК РФ (см. рис.), будет способствовать устранению возникающих противоречий.

Как видно, алгоритм состоит их четырех блоков, в рамках которых устанавливаются юридически значимые обстоятельства. В зависимости от того, подтверждаются или не подтверждаются соответствующие обстоятельства, формулируется вывод об обоснованности или необоснованности налоговой выгоды либо осуществляется переход к следующему блоку.

Рассматривая первый блок схемы «реальность операции», важно отметить, что до настоящего времени не устранены разночтения в интерпретации этого понятия. В одних случаях под реальностью операции подразумевают физический факт поставки товаров (материалов, продукции), выполнения работ (оказания услуг). В других случаях реальность операции трактуется как факт поставки товаров (материалов, продукции), выполнения работ (оказания услуг) только теми контрагентами, которые указаны в первичных документах.

По моему мнению, правильным является первый вариант. Сам факт исполнения сделки иным лицом, не указанным в договоре, не свидетельствует о нереальности хозяйственной операции. Иными словами, операцию следует считать реальной и выполненной непосредственным контрагентом даже в том случае, если он привлек к исполнению третьих лиц без оформления с ними договорных отношений.

При ином подходе к толкованию термина «реальность операции» нарушаются конституционно значимые принципы налогообложения:

- нейтральность НДС;

- недопустимость объективного вменения в публичном праве;

- запрет возложения на налогоплательщиков ответственности за налоговую исполнительность третьих лиц.

Более того, при такой интерпретации не достигается цель внедрения доктрины конечного бенефициара налоговой выгоды – защита добросовестных налогоплательщиков, а налоговое законодательство отказывается внутренне противоречивым.

В частности, в пункте 2 статьи 54.1 НК РФ речь идет об исполнении обязательства по сделке (операции) лицом, являющимся стороной договора, заключенного с налогоплательщиком, или лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону. При этом в пункте 3 статьи 54.1 НК РФ установлено, что подписание первичных учетных документов неустановленным или неуполномоченным лицом не отменяет возможность уменьшения налогоплательщиком налоговой базы на произведенные затраты. Как видно, последняя норма не соотносится с положением об исполнении обязательства именно тем контрагентом, с которым заключен договор. Однако невозможно представить, что законодатель, стремясь упорядочить налоговые отношения, заведомо включил в налоговое законодательство норму с очевидно неопределенным содержанием, которая предполагает объективное вменение, и в нарушение статьи 57 Конституции Российской Федерации и статьи 5 НК РФ распространяется на отношения, предшествующие ее принятию.

Если реальность операции не подтверждена, то налоговая выгода признается необоснованной и в вычетах по НДС и расходах на налог на прибыль должно быть отказано. Если же реальность хозяйственной операции установлена, то осуществляется переход ко второму блоку схемы – проверка факта получения налоговой выгоды. При этом следует учитывать, что бремя доказывания нереальности хозяйственной операции возложена на налоговый орган.

Применительно ко второму блоку схемы «установление полученной налоговой выгоды от сделок в совокупности» важно отметить следующие проблемы правоприменительной практики.

Во-первых, довольно часто налоговые органы и суды вменяют налогоплательщикам «потери бюджета», анализируя только одну сторону сделки (проверяемого налогоплательщика, который, как правило, несет расходы и заявляет вычеты по НДС), а не совокупное налоговое бремя по хозяйственной операции. На мой взгляд, это чудовищная ошибка и нарушение принципов налогообложения:

- зеркальность доходов и расходов;

- нейтральность НДС.

Не надо быть великим экономистом, чтобы понять, что если контрагент (или контрагенты) полностью исчислил (исчислили) в бюджет налоги с тех сделок, по которым налогоплательщик заявил вычеты по НДС и расходы на налог на прибыль, то потери бюджета отсутствуют и оснований для доначисления налогов по статье 54.1 НК РФ нет.

Во-вторых, не все правоприменители считают, что для признания налоговой выгоды необоснованной на основании статьи 54.1 НК РФ необходимо установить наличие потерь бюджета от спорных сделок. Между тем, Верховный Суд Российской Федерации неоднократно подчеркивал, что потери бюджета –это обязательная составляющая, которую требуется установить при разрешении дел этой категории. Более того, Федеральная налоговая служба(далее – ФНС России) также признает, что статья 54.1 НК РФ должна применяться исключительно к случаям «налогового мошенничества». Обязательным элементом состава мошенничества является хищение имущества, следовательно, без потерь бюджета налоговое мошенничество невозможно.

В-третьих, многие правоприменители для констатации наличия потерь бюджета от сделок считают достаточным лишь установления факта, что контрагент налогоплательщика относится к предприятиям со значительной долей заявленных вычетов при незначительных суммах налогов к уплате в бюджет. Ошибочность такого подхода подтверждается определением от 14 мая 2020 года по делу № А42-7695/2017, в котором Верховный Суд Российской Федерации указал, что отсутствие сформированного экономического источника возмещения НДС не может подтверждаться лишь незначительностью итоговой суммы НДС, исчисленной к уплате в бюджет и значительной долей заявленных поставщиком налогоплательщика налоговых вычетов.

Если налоговый орган не справился с бременем доказывания факта возникновения потерь бюджета, то налоговая выгода признается обоснованной. Если же потери бюджета установлены, то осуществляется переход к третьему блоку схемы и проверятся наличие умысла налогоплательщика в участии в налоговой схемы.

Рассматривая третий блок схемы «установление умысла налогоплательщика в участии в налоговой схеме» необходимо отметить, что именно в этом блоке должны устанавливаться обстоятельства, которые ранее обычно устанавливались судами при разрешении споров на основании доктрины «необоснованная налоговая выгода», а именно проявил ли налогоплательщик должную осмотрительность при выборе своего

контрагента и знал ли он либо должен ли был знать (в силу подконтрольности, взаимозависимости и т. д.) о налоговых нарушениях, совершенных его контрагентом. Между тем существенное отличие сформулированной в статье 54.1 НК РФ доктрины конечного бенефициара налоговой выгоды от судебной доктрины необоснованной налоговой выгоды состоит в распределении бремени доказывания между сторонами.

По моему мнению, нормы статьи 54.1 НК РФ формируют новый подход к проблеме злоупотребления налогоплательщиком правами, и она должна применяться только к доказанным налоговым органом случаям налогового мошенничества (то есть налоги должны доначисляться только бенефициару и организатору налогового уклонения). Следовательно, в силу пункта 5 статьи 82 НК РФ именно налоговый орган должен доказать субъективную сторону правонарушения и подтвердить, что налогоплательщик знал или должен был знать о «пороках» своего контрагента, о наличии в действиях налогоплательщика события правонарушения и его квалификации. Однако в случаях, когда налоговым органом установлено, что стороны сделки взаимозависимы и (или) подконтрольны, вина налогоплательщика презюмируется, пока налогоплательщиком не доказано обратное.

Если из оценки материалов проверки, а также представленных налогоплательщиком возражений и доказательств следует, что налоговый орган в порядке пункта 5 статьи 82 НК РФ не доказал осведомленность налогоплательщика об указанных обстоятельствах, то в действиях налогоплательщика отсутствует событие правонарушения. В этом случае налогоплательщик имеет право на учет расходов и применение налоговых вычетов по налогу на добавленную стоимость исходя из сведений, отраженных в спорном договоре и документах о его исполнении. В такой ситуации защита интересов казны должна осуществляться посредством установления лиц, осуществивших исполнение по спорным сделкам и сокрывших от налогообложения полученный по ним доход. Только при таком подходе будет достигнуть баланс частных и публичных интересов при разрешении такой категории споров.

При установлении умысла налогоплательщика на участие в налоговой схеме осуществляется переход к четвертому блоку схемы «установление затрат, приходившихся на реальные расходы налогоплательщика».

Применительно к этому блоку возникает важный вопрос о допустимости осуществления налоговой реконструкции при применении статьи 54.1 НК РФ.

Согласно официальной позиции ФНС России и Министерства финансов Российской Федерации положения статьи 54.1 НК РФ не предусматривают возможности определения налоговых обязательств налогоплательщиков расчетным путем в случае злоупотребления ими правами.

Однако в доктрине и судебной практике преобладает другой подход, который представляется более обоснованным. Согласно позиции заместителя руководителя ФНС России В. В. Бациева (высказанной на налоговом совете Торгово-промышленной палаты Российской Федерации 18 февраля 2020 года) статья 54.1 НК РФ не содержит запрет на применение налоговой реконструкции, а многие другие нормы НК РФ дают основания для ее применения. Сложившаяся к настоящему времени немногочисленная судебная практика применения статьи 54.1 НК РФ также указывает на возможность применения налоговой реконструкции в ситуациях, когда реальность операции не оспаривается.

Между тем, по моему мнению, при проведении налоговой реконструкции важно разделять два случая:

1) когда установлено лицо, осуществившее исполнение по договору и налогоплательщиком предоставлены соответствующие первичные документы;

2) когда лицо, осуществившее исполнение по договору, не установлено.

При установлении лица, осуществившего исполнение по договору, в результате исключения мнимого посредника, встроенного в отношения между этим лицом и налогоплательщиком (цепочки таких посредников), учет расходов и налоговых вычетов по НДС проводится исходя из параметров исполнения, отраженных в финансово-хозяйственных документах указанного лица. Если же установить лицо, осуществившее исполнение по договору, невозможно, право на вычет по НДС налогоплательщику не предоставляется. По налогу на прибыль возможно осуществление налоговой реконструкции и в этом случае, но бремя доказывания факта осуществления и размера документально не подтвержденных расходов лежит на налогоплательщике, который вправе их доказывать.

В заключение следует отметить, что соблюдение предложенного алгоритма действий правоприменителей при разрешении споров, связанных с получением налоговой выгоды с учетом статьи 54.1 НК РФ, не только обеспечит правовую определенность и единообразие судебной практики по этой категории споров, но и позволит налогоплательщикам просчитывать налоговые последствия совершаемых ими хозяйственных операций и нивелировать риски привлечения к ответственности за налоговые правонарушения.